今回も、『新NISA』について、ご紹介していきますね。

卵を一つのカゴに盛るな

株式相場の世界では、先人の経験を基にした格言がたくさんあります。

『卵を一つのカゴに盛るな』

たくさんある格言の中でも、トップクラスに有名な格言です。

意味は、「卵を一つのカゴに盛ると、カゴを落とした場合は、全部の卵が割れてしまうかもしれない。だが、複数のカゴに分けて卵を盛っておけば、たとえ、一つのカゴを落とし、卵が割れてしまったとしても、他のカゴの卵は影響を受けずにすむ。」つまり、『分散』の重要性を言っています。

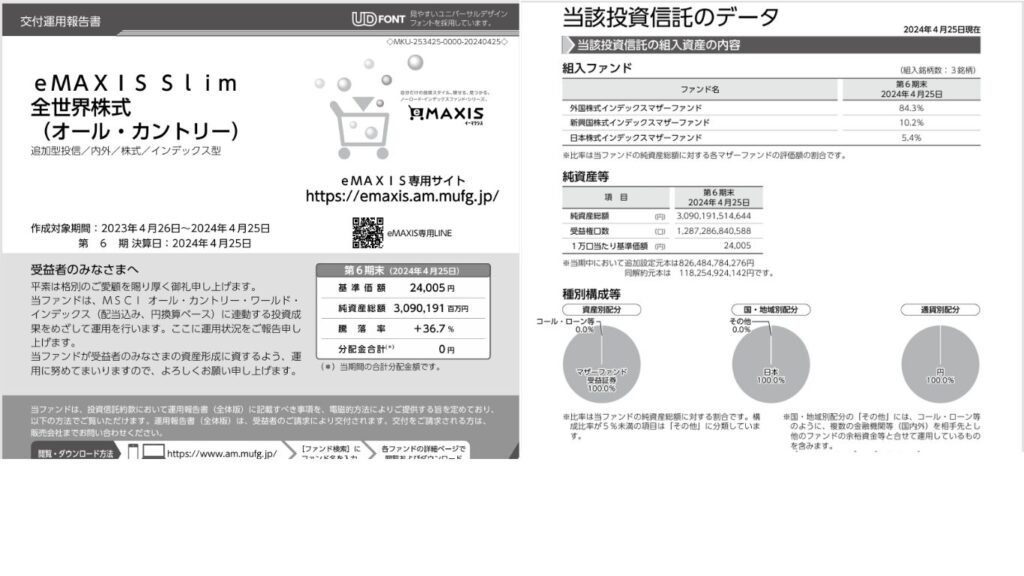

eMAXIS Slim 全世界株式(オール・カントリー) 2024年8月の月次レポートです。

組入銘柄数は 2,688銘柄です。アメリカが62.3%、2位の日本が5.4%ですので、圧倒的にアメリカですが、オール・カントリーというだけあって、多数の国・多数の会社に”分散”しています。

自分一人では、この組み合わせは、できませんね。

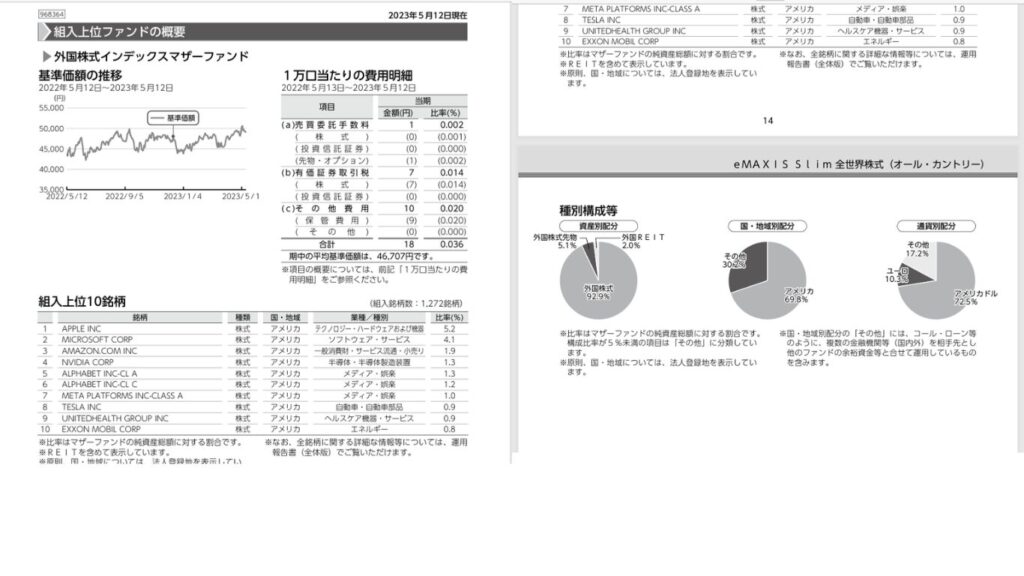

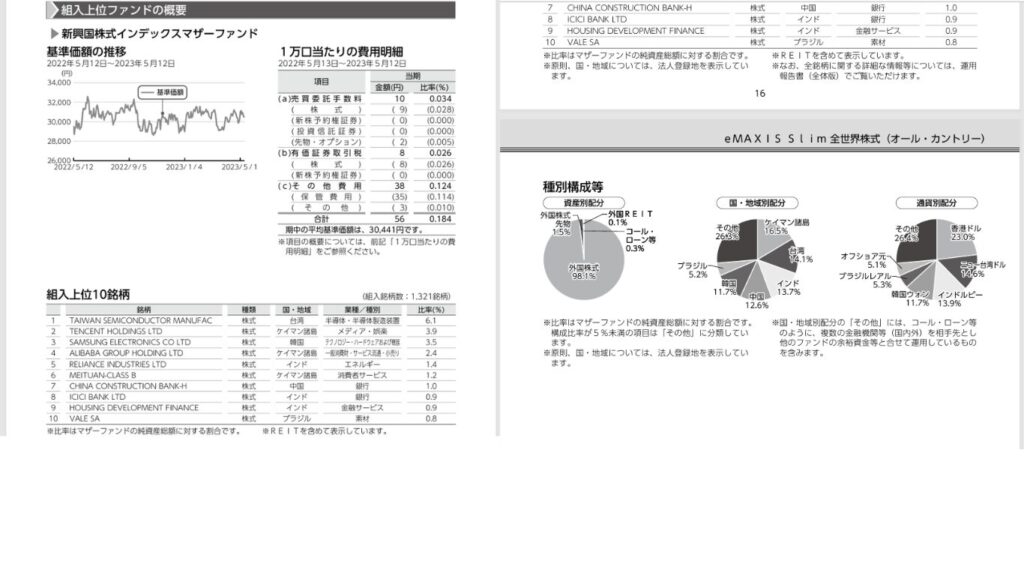

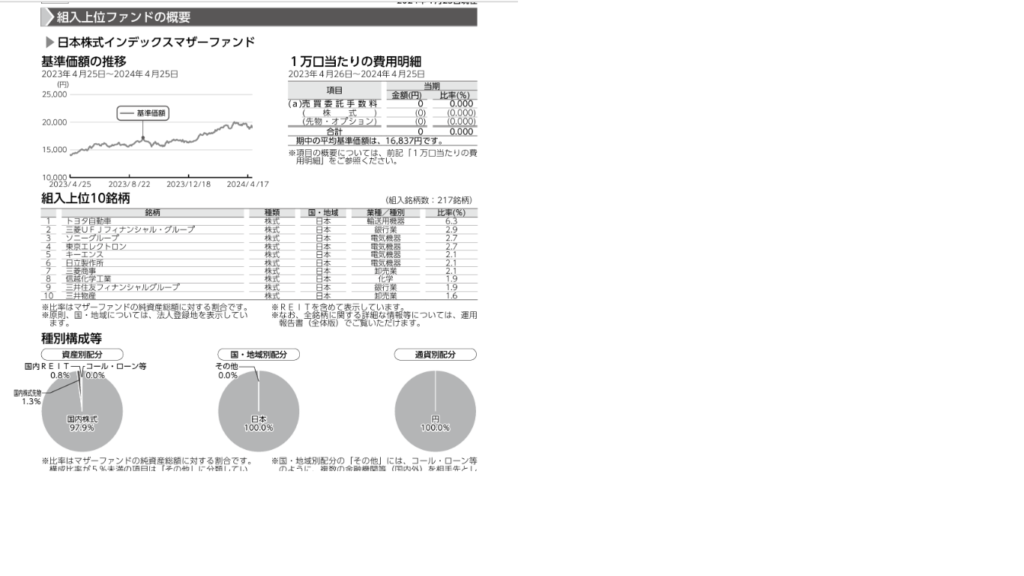

2024年4月25日の運用報告書の情報です。①外国株式、②新興国株式、③日本株式の3つの投資信託(ファンド)を組み合わせて、1つの投資信託の商品にまとめています。各ファンドの上位10社は下記の通りです。

コストはできるだけ安く

新NISAは、保有期間が”無期限”の制度です。

つまり、長期間、運用することが想定されています。

みなさん、コストは安い方がいいですよね!?

個別の株式の場合、①購入時と②売却時に手数料がかかります。(証券会社のコースによっては、無料もあります)

投資信託の場合、3種類の手数料があります。

①買付手数料:購入時に必要な手数料です。手数料ゼロを”ノーロード”といいます。NISAのつみたて投資枠で取り扱える投資信託はノーロードです。

②信託財産留保額:売却時に必要な手数料です。NISAのつみたて投資枠で取り扱える投資信託は、信託財産留保額がかからないことが多いです。

③運用管理費用(信託報酬):保有に必要な手数料です。別途支払いことはなく、基準価額(投資信託の金額)の中で計算され、自動的に差し引かれます。投資信託ごとに手数料は変わります。

★長期保有をするため、運用管理費用(信託報酬)の低さが、将来の受取金額にも影響します。

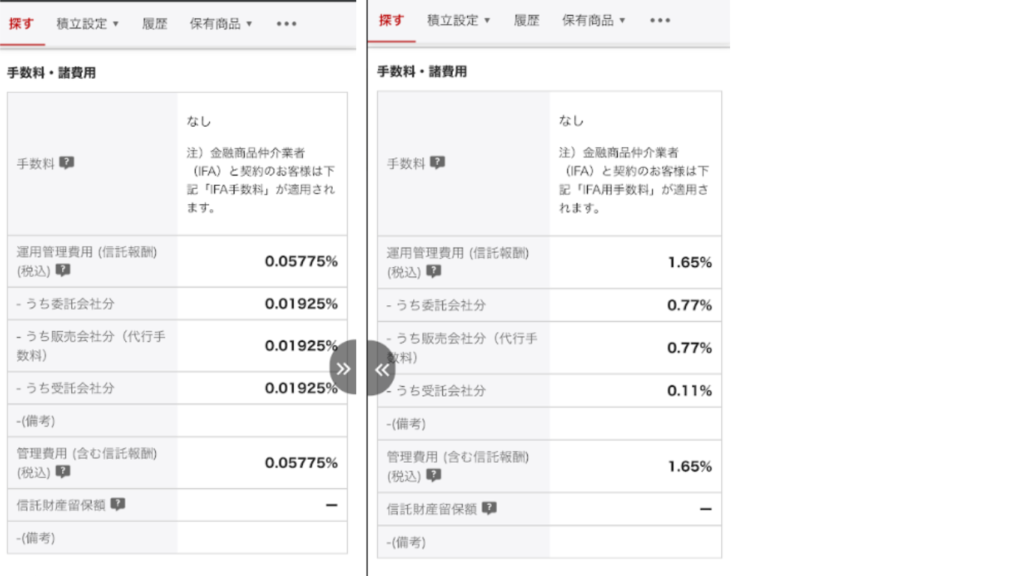

つみたて投資枠で購入できる投資信託で、手数料が極めて低い商品と極めて高い商品を出してみました。0.05775%と1.65%で、その差は1.59225%あります。つまり、手数料の高い商品を買うと、手数料分を損することになります。

何に投資する商品なのかは重要ですが、信託報酬の低さも極めて重要です。

インデックスファンドとアクティブファンド

投資信託には、インデックスファンドとアクティブファンドの2種類があります。

インデックスファンドは、S&P500や日経平均など、市場の動きを示す特定の指数(インデックス)に連動するように組み合わせる投資商品です。組み合わせる対象が決まっており、調査の必要がないため、手数料を低くできます。

アクティブファンドは、運用のプロ中のプロである”ファンドマネージャー“が、特定のテーマに沿って、投資先を組み合わせて、商品を作り、好成績を狙います。そのために、独自の観点で、膨大な調査・分析を徹底的に行い、ベストの組み合わせを決めて、成果を上げるために運用していきます。プロが動いて徹底的に調査・分析をするため、手数料は高くなりがちです。

「プロ中のプロなんだから、余裕でインデックスファンドよりも、好成績を上げているんじゃないの」と思ってしまいますが、必ずしもそうではないようです。。。

ただ、環境に特化したもの、新技術に特化したものなど、それぞれ特徴的な運用方針や投資方針が定められている場合が多く、自分の投資の方針と一致していると、共感も持ていますね。新しい課題・深刻な課題に取り組む企業に、投資を通じて、応援する・参画することも、社会貢献になるかと思います。

インデックスファンドでもアクティブファンドでも、株式でもいえることですが、投資は最終的には自己責任なので、自分でいろいろと調べ、納得することが、とても大切ですね。

手数料なら、投資信託よりも、ETF

まさぼーも時々『ETF』という言葉に触れていますが、ETFって何?という人も多いのではないでしょうか。

ETFは、“Exchange Traded Funds”の略で、「上場投資信託」と呼ばれています。

投資信託ではありますが、個別の株式と同様に、東京証券取引所やニューヨーク証券取引所などの証券市場に上場している投資信託のことを言います。

かんたんに、ETF・株式・投資信託の特徴をまとめると、こんな感じです。

| ETF | 株式 | 投資信託 | ||

| 上場or非上場 | 上場 | 上場 | 非上場 | |

| 購入・売却価格 | 「指し値」という自分が決めた価格を提示し条件を満たせば成立する方法と「成り行き」というおまかせで価格を決定してもらう方法とがあります。 | 「指し値」という自分が決めた価格を提示し条件を満たせば成立する方法と「成り行き」というおまかせで価格を決定してもらう方法とがあります。 | 1日1回算出される基準価額のみ(=自分では決められません。買い注文を出せば、その価格での購入になりますし、売り注文を出せばその価格での売却になります。) | |

| コスト | 取得時の費用 | 証券会社が決めた売買手数料 | 証券会社が決めた売買手数料 | 投資信託の会社が決めた販売手数料(手数料無料のノーロードが多いです。) |

| 信託報酬 | 投資信託に比べると低い | なし | 一般的にETFより高め | |

| 売却・解約時の費用 | 証券会社が決めた売買手数料 | 証券会社が決めた売買手数料 | 投資信託の会社が決めます。信託財産留保額や換金手数料がかかる場合があります。 | |

| 分配金・配当 | 分配金には税金がかかります。 | 配当には税金がかかります。 | 特定口座では分配金には税金がかかりますが、NISA口座では税金がかかりません。 | |

左が米国EFTで、経費率が0.03%

右が投資信託で、信託報酬が0.09372%以内

どちらもS&P500に投資していますが、手数料に少しですが、違いがあります。

米国ETFに投資するには、外国株式を取引するための口座を開設したり、日本円から米ドルに換えたり、配当金の米国と日本の二重課税を解消するために確定申告をしたり、と何かと手間がかかります。

ですので、正直、手数料の差額と労力が見合うのか!?、は悩ましいところですね。

僕は、保有通貨のリスク分散(日本円だけでなく、米ドルも保有して、円高でも円安でもいいように、為替変動の影響を薄める)のために、米国ETFに投資しています。

「こういうのも、あるんだね」ということを知っていただき、興味がわいてくれば、調べていただければと思います。

まとめ

『卵を一つのカゴに盛るな』の投資格言をご紹介することで、『分散』の重要性を書かせていただきました。

そして、長期運用の考え方から、コスト、特に持ち続ける時にかかる保有コスト(投資信託なら信託報酬)は、できるだけ低い商品を選ぶことの重要性も書かせていただきました。

長く、心穏やかに、投資と一緒に、歩んで行きたいですね。

それでは、また!

コメント