今回は『支出のコントロール』について、ご紹介したいと思います。

まずは、『取り組む順番』についてです。結論としては、次の5つの順番です。

①命綱(生活防衛資金)を作る

②収入の10%~25%を最初に確保する

③現状を把握する為に、家計簿を作成する

④支出の感覚を身につける

⑤手取り>支出を維持する

①命綱(生活防衛資金)を作る

まず、先日もご紹介しましたが、命綱(生活防衛資金)はありますか?

生活費の6ヵ月分の現預金を貯めて、ココロとお金の余裕を持ちます。

②収入の10%~25%を最初に確保する

未来へのお金を『余ったら貯金・投資しよう』と考えていませんか?

時間も同じですが、お金もあれば使ってしまい、何もせずに自然には余らないものです。

ですので、給与を受け取った時に、すぐに貯めましょう。

金額

どれくらい貯めるのがいいのか?

理想は、25%です。

東京大学の学者で大富豪だった本田静六さんが唱えた『四分の一天引き貯金法』です。

- ①収入の1/4を強制的に貯金する。

- ②収入の3/4で生活する。

- ③ボーナスは全額貯金する。

ムリをして他の人を気にして見栄を張ることはせず、自分のために本当に必要なモノを本当に必要な量だけで暮らすという実践方法です。

とはいえ、③ボーナスはできても、①25%は、なかなかできるモノではないと、まさぼーも思います。

そこで、まずは、

10%にチャレンジしてみましょう。

アメリカの作家さんが書かれた90年以上語り継がれている本の中で書かれているのが、

- 収入の10分の1を貯金せよ!

- 継続することで、確実に資産が増える

- 優先順位を決めて、残りの10分の9で叶えられないことは、あきらめよう

というものです。

両方に共通する考え方は、

『本当に自分が欲しいモノ・本当に必要なモノに限定』して、心を豊かに暮らしましょう!

ということですね。

「10%もムリ!!」という方は、

月1万円からはじめ、

『天引きで貯めるという実績』を作ってみましょう。

たとえ小さくても、第一歩を踏み出し、実際に動き出すことが重要です。

0→1が大変で、1→10や100は動き出せばできるようになります。

方法

方法もいろいろあります。

1つ目は、

会社からの給与振込を生活用口座と貯蓄用口座の2つの口座に分ける

会社から生活用口座に90%の金額を、貯蓄用口座に10%の金額を振り込んでもらいます。

まさに天引きですが、会社に届けを出して設定してもらう必要があります。

金額や口座を変更する時も、再度会社に届けを出さなくてはいけません。

少し手間ですね。

一番のおススメは、

【自動振込機能】を活用する

ことです。

たいていの銀行にある機能だと思いますが、

僕が利用している楽天銀行では、『毎月おまかせ振込予約(自動振込)』という名前で用意されています。

住信SBIネット銀行では、『定額自動振込サービス』という名前で用意されています。

話が少しズレますが、住信SBIネット銀行には『目的別口座』というサービスがあります。

口座は1つですが、その口座の中に”引き出し”を作るイメージで、10個まで自分で自由に”口座”を作ることができます。

この口座の中では、代表口座から目的別口座へ”振替”をするので、手数料はかかりませんし、すぐに移すことができます。

この『目的別口座』を活用するのもいいですね。

目的別口座 | 商品・サービス | NEOBANK 住信SBIネット銀行 (netbk.co.jp)

話を戻しますが、

自動振込機能を使うと、文字通り、変更しないかぎり、何もせずにずっと同じ設定で振り込まれます。

最初と変更の時には設定が必要ですが、通常は手間がかかりません。

僕は、親の賃貸住宅の家賃代の振込に、この自動振込機能を楽天銀行で使っています。

実行されると、メールで結果が届くので、知らない振込がないかも、都度都度チェックできます。

他の方法としては、

- 毎月、手作業で、貯蓄用口座に振り込む。

- 毎月、ATMから引き出し、家に置いておく。

ということがありますが、手間と安全面からおすすめはしませんね。

③現状を把握する為に、家計簿を作成する

おこづかい帳を6歳から付けているまさぼーは、お金の記録がぶっちゃけ好きです。

はじめはクマさんのメモ帳に、お年玉で○○○円もらった、お菓子を○○円買ったという入金・出金だけの家計簿でした。

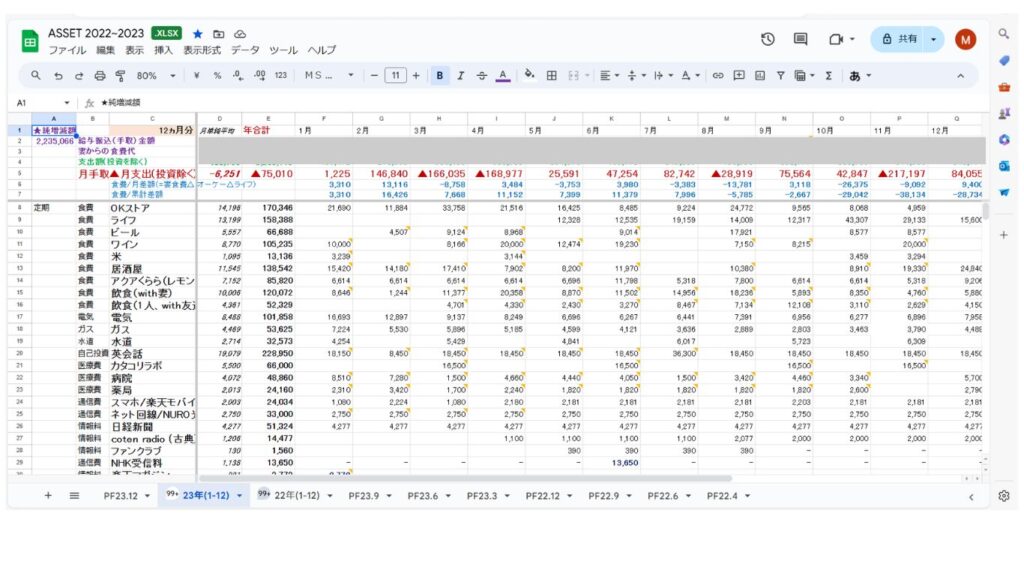

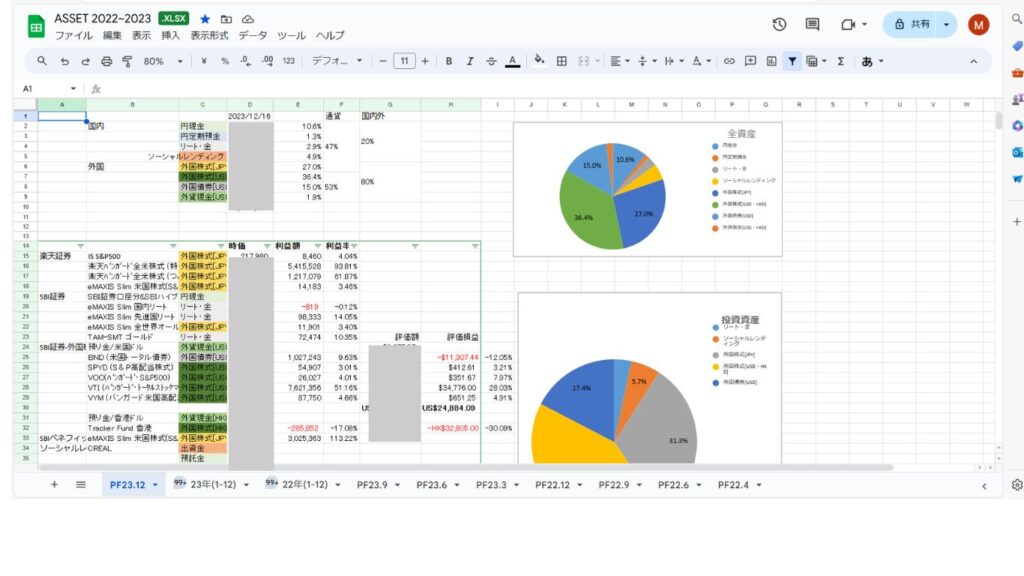

その後、いろいろと試行錯誤し、昨年2023年12月まで使用していたEXCELはこんな感じです。

上が支払の記録、下が資産の記録です。

関数を使ったり、グラフを使ったり、どうすればカンタンにわかりやすくなるかな、と思いながら作っていました。

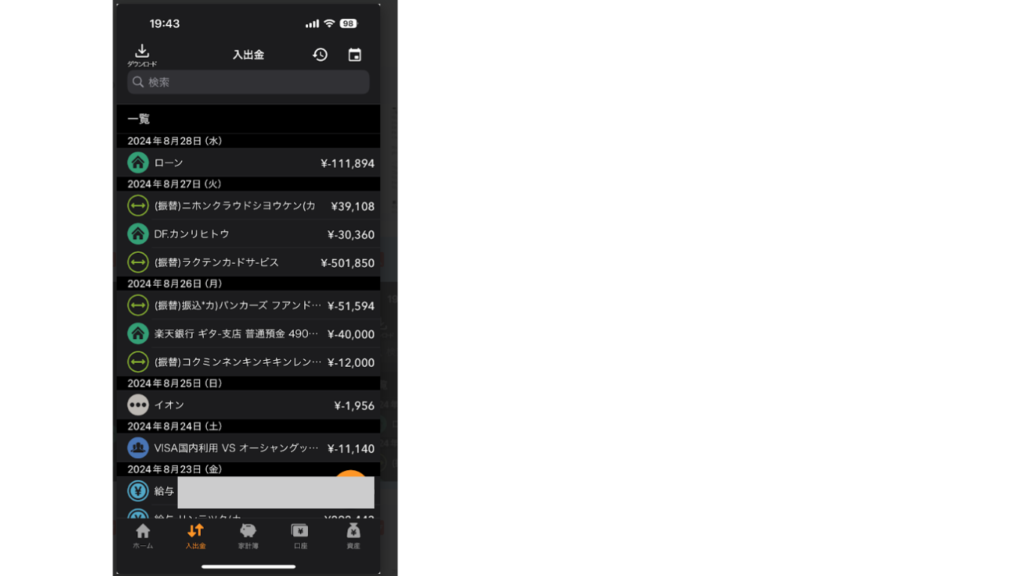

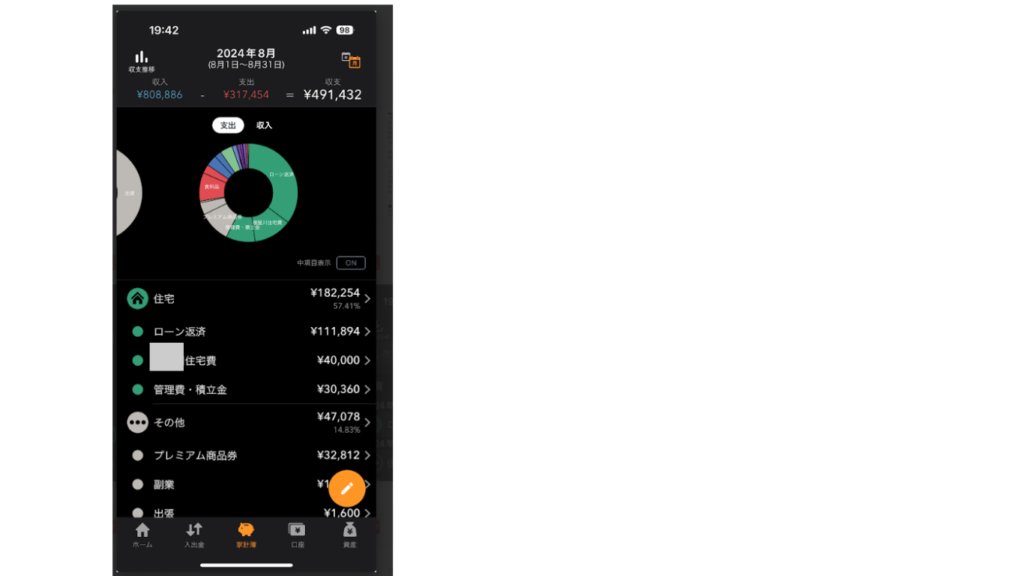

ですが、2024年1月からマネーフォワードMEを使い出すと、めっちゃ便利!で、今までの苦労がなんやったんやろ、と思うくらいです。

マネーフォワード ME|利用率No.1の家計簿アプリ (moneyforward.com)

僕は、基本的にスマホで、チェックと入力をしています。

銀行口座や証券口座、クレジットカードの明細が自動的に上がってきます。

もちろん自分で手入力することもできます。

いつも肌身離さず持ち歩いているスマホに、使ったらすぐに入力しています。

(この月は海外出張の立替金2週間分の入金があったので収入が多額になっています。)

家計簿をつけることで、何に、いくら、使っているのかが、数字とグラフでわかります。

みなさんは、ご自身の感覚と実際の数値は、同じですか!?

④支出の感覚を身につける

「いくら使っているかなんて、知らん!」

「自分の感覚と実際の数値が、違ってた。」

あてはまる方は、まずは、『支出の感覚を身につける』ことをおススメします。

具体的には、

- 1週間で使う予算の金額をATMから引き出します。

- 1週間分のお金を封筒または財布に入れます。

- 支払の時は、全てこの封筒または財布からお金を出します。

- 7日目にいくら残っているのかを確認します。

これを4回・1ヵ月、続けます。

すると、感覚と実際が同じになっていきます。

同じになれば(実感できれば)、元の方法に戻していただいて大丈夫です。

⑤手取り>支出を維持する

『手取り>支出を維持する』

つまり、お金が残るようにする、ということです。

シンプルですが、毎月成功するのは、けっこう大変です。。。

手取りは、収入の金額ではなく、「給与・手当から、税金・社会保険料などを引かれて、実際に銀行口座に振込まれた金額」です。

支出は、食費、水道光熱費、住宅費、趣味などだけでなく、『②収入の10%~25%を最初に確保する』の金額も含みます。

少し話がそれますが、会社が倒産する大きな理由をご存じですか?

売上が上がらなくて、赤字が続くからでしょうか!?

いえいえ、黒字でも倒産します。

なぜかというと、資金がショートする=現金が足りなくて支払ができないためです。

なぜ黒字倒産する?キャッシュフローを知って、20代から経営者目線を持とう! | 三菱UFJ銀行 (mufg.jp)

現金を残すことが、会社でも個人でも、重要!ということですね。

手取り(会社からの給与、副業からの収益)を増やすのは、自分でコントロールが難しいため、なかなか大変です。

一方、支出を減らすのは、自分でコントロールがしやすいため、成功する可能性が高いです。

支出の中でも、毎月発生して、かつ、金額の大きい『固定費』を減らすことが、成功の第一歩です。

まとめ

『支出のコントロール』をするための、取り組む順番は次の通りです。

①命綱(生活防衛資金)を作る

②収入の10%~25%を最初に確保する

③現状を把握する為に、家計簿を作成する

④支出の感覚を身につける

⑤手取り>支出を維持する

初めはつらいと思いますが、脂肪をそぎ落とし、筋肉質の家計を作っていきましょう!

次回は、『固定費の見直し』について、ご紹介していきますね。

それでは、また!

コメント