今回は、『知らないと損する!税金と制度』について、ご紹介していきますね。

みなさん、確定申告はしてますか?

税金も、いろいろな補助制度も、基本は申告制です。

申告をするには、自分で動く必要があります。

自分で動くには、まず知ることが必要です。

みなさん、知ることから始めましょう!

確定申告

確定申告とは、所得税の納税額や控除を申告する手続きです。

すなわち、最終的な税金の金額を計算し、確定した金額を支払うための制度です。

会社員の場合、会社が毎月給与から昨年の金額を参考にして多めに確保しています。

12月の年末調整で、会社が納税すべき税金の金額を計算してくれます。

11月頃に、年末調整の書類に記入して、生命保険会社・地震保険の損害保険会社・住宅ローンの銀行・iDecoの金融機関などから届いた証明書と一緒に、人事部門に提出していますよね。

多くの人は、事前に多く引かれているので、還付されます。

ですので、12月の給与の手取り金額が、いつもよりも多くなりますね。

年末調整の他にも、税金を還付する方法があります。

それが確定申告です。

まさぼーが申告している控除項目は、こんな感じです。

- 病院・薬局に年間約10万円以上支払っている場合の医療費控除

- 地方自治体の特産品などがもらえるふるさと納税の寄附金控除

- ユニセフ、ジャパンハートなどの団体へ寄付した場合の寄附金控除

- 米国株の配当金・売却損益がある場合の外国税額控除。アメリカと日本の2つの国で税金が引かれる(二重課税)のため、税金が控除されます。

医療費控除

医療費控除とは、

- 1月からの1年間で、

- ①自分、②妻or夫、③家族・親族(※②③ともに、自分と同じ家計から生活費を出して生活している必要がありますが、同居でも離れて暮らしていてもOK)が、

- 総額10万円を超える医療費を支払った場合に、

- 10万円を超えた金額について、税金が戻ってくる制度です。

No.1120 医療費を支払ったとき(医療費控除)|国税庁 (nta.go.jp)

対象となる医療費の代表例は、

- 医師または歯科医師による診療または治療の対価(ただし、健康診断の費用や医師等に対する謝礼金などは原則として含まれません。)

- 治療または療養に必要な医薬品の購入の対価(風邪をひいた場合の風邪薬などの購入代金は医療費となりますが、ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。)

- あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価(ただし、疲れを癒したり、体調を整えるといった治療に直接関係のないものは含まれません。)

- 医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代やその賃借料で通常必要なもの

です。詳細は、国税庁のホームページをご覧ください。

No.1122 医療費控除の対象となる医療費|国税庁 (nta.go.jp)

領収証はお金!

★控除を受けるためには、病院や薬局から受け取る領収証が必要です。

領収証は、単なる紙ではなく、”お金”です。

失くさないように、確定申告をする翌年の1月まで、しっかり保管しておきましょうね。

プラス、確定申告したエビデンスは、5年間保管が必要なので、しっかり保管しておきましょうね。

ここで誤解があるかもしれないので、注意していただきたいのですが、

10万円を超えた金額”全て”が戻ってくるわけではありません。

少し税金の計算の仕組みについて、ご紹介しますね。

税金の計算の仕組み

税金の計算の概略

税金の計算は、ざっくりいうと、こんな感じです。

- ①【収入】から(②【必要経費】+③【所得控除】)を引いて、④【課税される所得金額】を出します。

- ④【課税される所得金額】に税率をかけて、⑤【所得税額】を出します。

- ⑤【所得税額】から⑥【税額控除】を引いて、⑦確定【税額】を出します。

控除の種類

要は、税金が引かれる【控除】は2種類あって、

- A.控除金額の全てが税金から引かれるもの =⑥【税額控除】

- B.控除金額に税率を掛けた金額が税金から引かれるもの(控除金額の全てではない) =③【所得控除】

- A.⑥【税額控除】の代表的なものは、住宅ローン控除(住宅借入金等特別控除)、外国税額控除、配当控除 であり、

- B.③【所得控除】の代表的なものは、医療費控除、ふるさと納税や団体への寄付の寄附金控除です。

寄附金控除

ふるさと納税

返礼品の金額の上限変更、楽天市場などのふるさと納税サイトでの2025年10月からのポイント付与禁止、2024年8月のコメ不足によるお米の受付終了など、何かと話題になっているふるさと納税。

まさぼーも、もちろん、ふるさと納税、やってます。

2015年から、やってます。

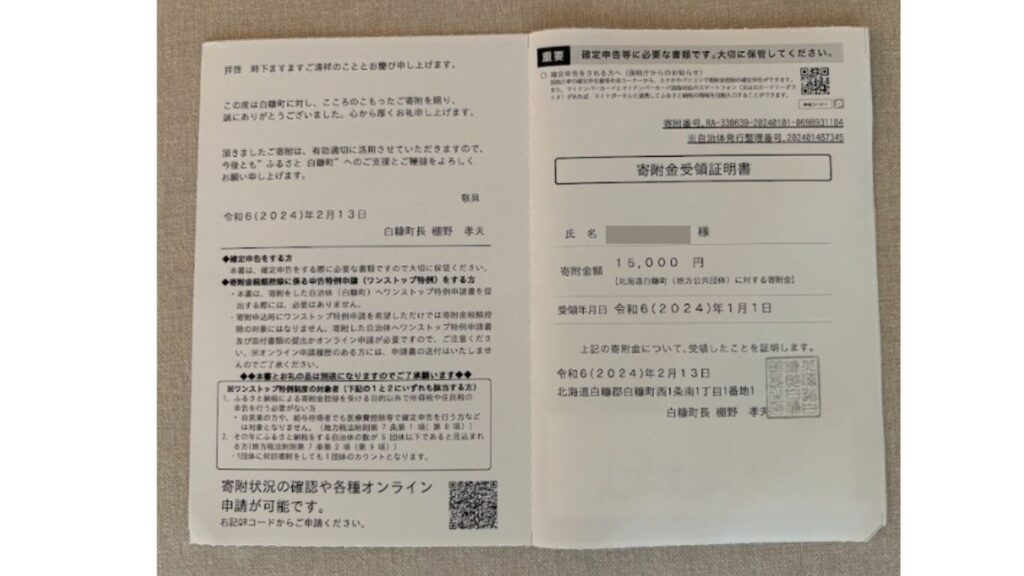

楽天市場やふるさとチョイスなどから、寄付(返礼品購入)すると、品物とは別で、ハガキや封筒で【寄附金受領証明書】が届きます。

★控除を受けるためには、役所から届く証明書が必要です。

証明書は、単なる紙ではなく、”お金”です。

失くさないように、確定申告をする翌年の1月まで、しっかり保管しておきましょうね。

外国税額控除

証券会社の口座で、円の投資信託などを買う口座とは別に、

【外国株式】取引用の口座を開設し、米ドルでアメリカの会社の個別株やアメリカに上場しているETF(上場投信信託)を持っている人に該当します。

株式の売却益や株式・ETFの配当金の受取には、税金がかかります。

日本の株式などの売却益や配当金には、約20%の税金がかかります。

ところが、外国の株式などの売却益や配当金には、米国株ならアメリカの税金だけでなく、日本の税金もかかります。これを二重課税といいます。

そこで、外国で課税された外国所得税を日本の所得税額から控除することで、二重課税を調整する制度が、確定申告で行う外国税額控除です。

No.1240 居住者に係る外国税額控除|国税庁 (nta.go.jp)

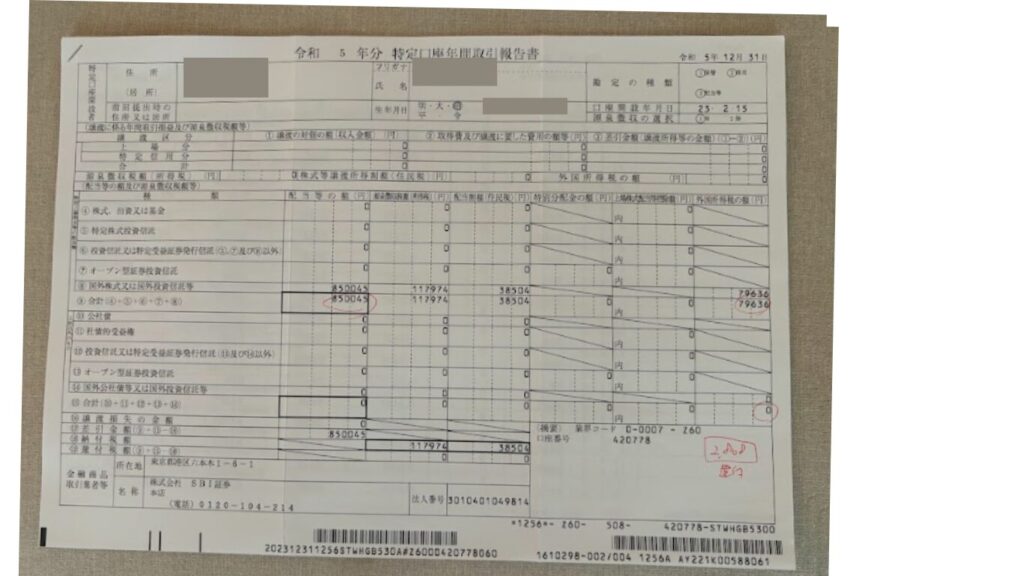

郵送の申請をしていれば、証券会社から1月中旬に【年間取引報告書】が届きます。

報告書に記載されている『外国所得税の額』の金額を使って、控除の申告をします。

届かない場合は、「郵送」ではなく、「電子交付」になっているかもしれません。証券口座を確認いただき、電子でPDFファイルを確認するか、郵送に変更するかで、ご対応ください。

住宅ローン控除

住宅ローンを組んで、家を買った時・リフォームした時に、住宅ローンの年末残高を基に計算した金額を所得税から控除する仕組みです。

1年目は、確定申告が必要なので、自分で1月頃に書類を作って、所在地の税務署に提出しなければいけません。2年目以降は、事前に税務署から一括でまとめて届いた【住宅借入金等特別控除申告書】の今年の該当分と金融機関から毎年届く【住宅ローン残高証明書】を会社の人事部門に提出して年末調整で戻ってきます。

控除金額は、借入金額・残高・年数などによって異なりますが、まさぼーは現在毎年32万円の控除を受けています。めちゃくちゃ大きいですよね。忘れることはないと思いますが、年末調整をお忘れなく。

No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)|国税庁 (nta.go.jp)

教育訓練給付制度

税金ではなく、国(厚生労働省)の制度の話になりますが、【教育訓練給付制度】をご存じですか?

教育訓練給付制度とは、働く方々の主体的な能力開発やキャリア形成を支援し、雇用の安定と就職の促進を図ることを目的として、厚生労働大臣が指定する教育訓練を修了した際に、受講費用の一部が支給されるものです。

受給するには、修了証を教育機関からもらって、ハローワークに申請する必要があります。

しかし、頑張って勉強して、能力・キャリアがアップするだけでなく、ご褒美としておこづかいがもらえるので、ハッピーですね。該当する教育訓練を受ける場合は、申請をお忘れなく。

地域振興券

都道府県、市町村が実施している地域振興券。

発行時期や金額、対象や利用方法はマチマチなんで、なんとも言いがたいですが、タイミングが合い、利用可能であれば、お得な制度です。

まさばーが住んでいる地域でも、過去には県主催で独自のアプリで20%のプレミアムが付き、現在では市主催でPayPayを利用して20%のプレミアムが付いています。

投資でも、副業でも、20%の利益を得ることは、かなり労力が必要です。

上限額はあるもののの、権利を獲得して、利用できるモノは利用したいですね。

まとめ

確定申告やハローワークへの申請など、手続きが面倒と感じるかもしれません。

1回目はよくわからないので大変かもしれませんが、2回目以降はスムーズに手続きが取れるようになります。

確定申告は、以前は税務署に行って提出するか、郵送して提出するかでした。

ですが、今では、パソコンと通信環境、マイナンバーとスマホがあれば、家にいながら申告することができます。

スッゴク便利になりました。

まさぼーは、年末調整の他に、確定申告で毎年10万円くらい、還付を受けています。

1回知って、チョコッとパソコンに入力するだけで、毎年、万円単位のおこづかいが戻ってきます。

みなさん、知らないと損しますよ!

それでは、また!

コメント